ダンカン・ラモント

ヘッド・オブ・ストラテジック・リサーチ、シュローダー

ストラテジック・リサーチの責任者であるダンカン・ラモントが、プライベート・アセット投資の潜在的なメリットについて説明します。

2004年にGoogleが株式市場に上場する前、Googleはわずか2500万米ドルをプライベート市場で資金調達したに過ぎませんでした。現在では、その金額の500倍以上の資金をプライベート市場で調達する企業もあります。今日、Google(現Alphabet)がこのような成長の初期段階で上場するでしょうか?そのような可能性はあり得ないでしょう。

プライベート市場の出現と成長は、企業の資金調達方法の変革において、極めて重要な役割を果たしてきました。投資戦略ばかりでなく、投資家が市場にアクセスする方法も変化しました。

以前は、機関投資家だけがこのプライベート・アセットに投資することができましたが、規制の進展と商品の革新が進み、富裕層や個人投資家の参入が増え、投資アクセスが広がってきています。

何が変化したのか?

アメリカでは1980年から1999年の間に、平均して年間300社以上が株式市場に参入しました。1999年以降では、年間127社しか参入していません。新規参入企業の不足に加え、M&Aによる上場廃止により、株式市場に上場している既存企業の株価は一貫して減少しています。米国の上場企業数は、1996年のピーク時からほぼ半減しています。しかも、これは評判の高い米国市場での話であり、他の多くの市場ではさらに悪い状況です。

これは、プライベート・エクイティ業界の規模の拡大(より多額の小切手を発行できるようになったこと)と、株式市場の上場にかかるコストおよび手間の増加によるものです。企業は非公開のままにとどまる期間が長くなり、そのリターンの多くをプライベート・エクイティの投資家が享受するようになっています。プライベート資産をポートフォリオに組み入れない投資家は、投資機会を逃すリスクがあります。

デット市場においても、プライベート市場へのシフトが顕著です。世界金融危機後の規制変更に伴い、伝統的な貸手である銀行の貸手が多くの市場から撤退したことで、プライベート・デット業界は大幅に成長しました。その結果、プライベート・レンダーが参入する機会が生まれました。

重要なことはプライベート・デットとダイレクト・レンディングを混同しないことです。多くの人がこれらの用語を同じ意味として使用していますが、プライベート・デットの大部分は資産担保付の融資であり、根本的に異なります。ダイレクト・レンディングは約1.7兆ドルの市場規模で、プライベート企業向けの融資です。資産担保付の融資は、13兆ドル以上の市場規模で、商業用不動産デット、インフラデット、消費者デット(自動車ローン、クレジットカード、学生ローンなど)、売掛金またはリース・ファイナンスが含まれます。重要な違いは、資産担保付の融資は特定の資産を担保とし、その資産から得られるキャッシュフローによって返済されますが、ダイレクト・レンディングは一般的に企業のキャッシュフローが返済原資となるため、伝統的な債券ポートフォリオに存在するような企業リスクと相関があります。

プライベート・アセット投資の魅力とは?

1.より高いリターン/インカム収入を提供

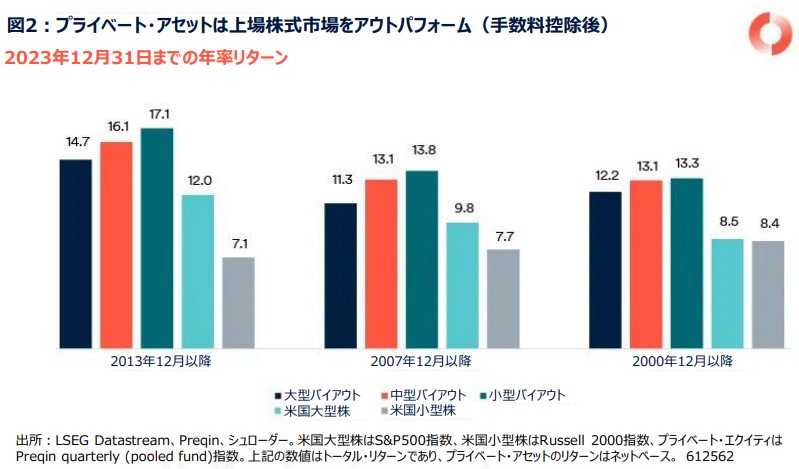

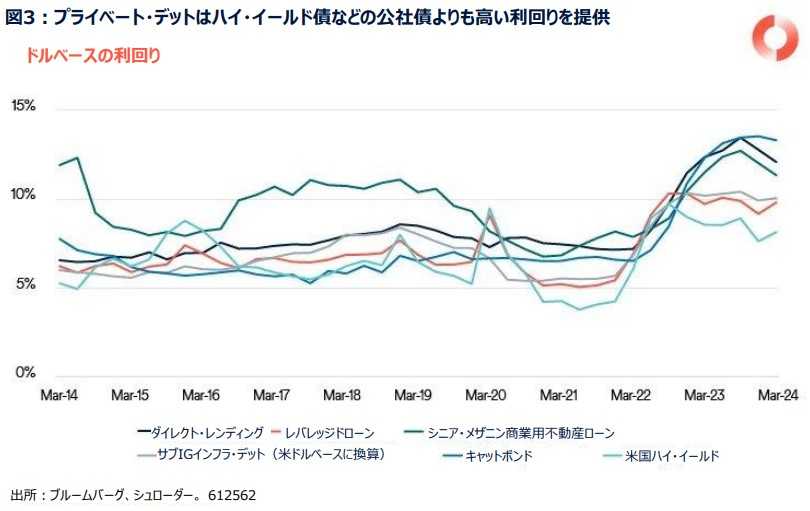

プライベート・エクイティのバイアウトのリターンは、長期的に米国の大型株や小型株(手数料控除後)を大きく上回ります。また、プライベート・デットは社債よりも高い利回りを提供します。また、資産担保付の融資はその担保付きという性質から、社債よりも安定したリターン・プロファイルを提供することができます。

2. より広範なエクスポージャー、セクター、運用成果へのアクセスを提供

プライベート市場への資金調達シフトは、投資家がすべての投資機会にアクセスするためには、プライベート市場に資金配分する必要があることを意味します。また、多くの上場市場のセクター別・地域別構成は、資産クラス全体の特性を表すものではないため、運用成果が偏る可能性があります。これはインフラデットが良い例です。上場インフラデット市場は、公益事業と米国の発行体が主流ですが、インフラデット市場のセクターや地域ははるかに多様化しています。

3. リスク(ボラティリティおよび/または損失リスク)の低減

多くのプライベート・アセットからのリターンは、上場市場よりもボラティリティが低く、多くの投資家にとって魅力的です。しかし、この低ボラティリティの要因の一部は、報告された価格の変動を平滑化できる評価方法によるものです。

これはプライベート・エクイティや不動産ではよく知られていますが、プライベート・デットでも見られます。保有されるプライベート・デットは、市場の実勢利回りを用いて完全に独立して時価評価するものもあれば、減損を考慮しない原価法や、割引キャッシュフロー方式のアプローチを用いるものもあります。

すべてのプライベート・アセットクラスやストラクチャーが平滑化した評価を示すわけではありません。セミリキッド・ファンドの資産は、米国会計基準やIFRS第13号などの厳格な会計基準に従って、毎月または四半期ごとに評価されます。これらの評価がファンドの保有資産の正確な状況を提供することを保証するため、多くの場合、評判の高い監査法人による監査が行われ、社内の価格設定委員会によって定期的にレビューされます。

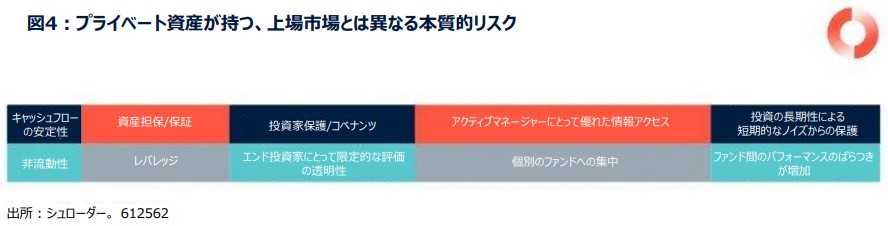

プライベート・アセットはボラティリティが低く、リスクも低い可能性がありますが、リスクを評価する際には、資産クラスや戦略自体を掘り下げる必要があります。考慮しなければならない定性的な要因は数多くあります。

リスクを理解するためには、より総合的なアプローチが必要です。不動産のリスクは、標準的なボラティリティ分析が示唆するところにもかかわらず、債券よりも株式に近いです。プライベート・エクイティは多様性に富んでいます。大型バイアウトのレバレッジの方がわずかに高いため、このセクターを上場株式よりリスクが高いものとして扱うのは合理的ですが、定性的な観点から、中小型バイアウトをより優遇するケースもあります。個々のベンチャー・キャピタル投資はリスクが高いかもしれませんが、ポートフォリオベースでは驚くほど回復力があり、市場が暴落しているときでも価値を向上させることができます。プライベート・デットも多様性に富みます。特に資産担保付融資では、社債よりもリスクが低い要素もあり、また投資対象は多岐にわたります。

4. 差別化されたリターン・ドライバーを導入することによる分散効果

基礎となるエクスポージャーや収益の源泉が異なることから、プライベート・アセットは上場市場と比較して分散効果をもたらします。これらは資産クラスや市場によって異なります。バリュエーション・アプローチの問題を考慮すると、上場市場とプライベート市場のリターンの関係性を検討するより良い方法は、相関関係の統計的な推定値に頼るのではなく、基礎となるエクスポージャーに目を向け、差別化された収益の源泉に焦点を当てることです。

例えば、大型プライベート・エクイティのバイアウトのリターンは上場市場の影響を強く受けますが、中小型バイアウトやベンチャー・キャピタルではその関係性ははるかに弱くなります。アーリー・ステージのベンチャー・キャピタルは、株式市場や景気にはあまり左右されず(通常、企業は収益も利益もゼロか低いため)、製品開発の進捗や初期の顧客獲得に依存します。

同様に、多くのインフラ・プロジェクトは、企業セクターよりもキャッシュフローの安定性が高く、景気サイクルに対する感応度が低いため、株式のエクスポージャーを分散させることができます。

プライベート・デットでは、ダイレクト・レンディングは社債と同様のリスク感応度(コーポレート・リスク・プレミアム)を持ちますが、不動産やインフラデット、消費者金融などの資産担保融資は、資産または資産パッケージから得られる基礎的なキャッシュフローへのエクスポージャーを持つため、根本的に異なります。

金利や伝統的な債券との関係性では、レバレッジの高い株式投資は、レバレッジの低い投資よりも、債券利回りや資金調達コストの変動の影響を受けやすくなります。

また、プライベート・デットの多くは変動金利型であるため、金利の上昇が直接的にリターンの上昇につながりますが、伝統的な固定金利の国債や社債では金利上昇が価格下落につながります。このため、プライベート・デットの多くは、金利によるボラティリティが高い場合には素晴らしい安定剤となり、伝統的な債券エクスポージャーの有益なパートナーとなります。

要するに、既存の公開市場における投資を多様化するプライベート・デットの能力は、大きな魅力となり得ます。これを評価する際には、統計よりも差別化されたリターンドライバーを優先する必要があります。

5. インパクト投資への直接的なエクスポージャーを提供

近年、投資によってもたらされるインパクトに注目する投資家が増えています。プライベート市場は、パブリック市場よりも、より正確にインパクトの創出と測定を行うことができるという、明確な利点があります。

例えば、プライベート・エクイティでは、多額の出資比率と取締役会の代表権により、投資家は企業の経営に直接影響を与えることができ、特定のインパクトと整合的な目標も含めることができます。不動産の場合、地域協働型のインパクト投資(PBII)は、雇用の創出や住宅の改善といった成果に重点を置いています。特に再生可能エネルギー、手頃な価格の住宅、持続可能な農業などの分野のプライベート・アセットは、国連の持続可能な開発目標(SDGs)などのインパクト目標に直接関連していることがよくあります。

デット面では、投資とインパクトの整合性の明確な例として、マイクロファイナンスが挙げられます。マイクロファイナンス機関は、低所得者層や中小零細企業に対し、融資や(増加傾向にある)貯蓄、保険および関連商品を提供しています。マイクロファイナンスは、人々が所得を創出する活動を可能にし、貧困から脱却できるように支援します。

実務上の留意点

プライベート・アセットへの関心の高まりで、過去10年間で多額の資金調達が実施されました。調達したものの、まだ投資されていない資金を意味するドライパウダーは、過去最高を記録しています。資金調達額が多いということは、同じ案件へ投資しようとする資金が多くなり、価格が高騰し、将来のリターンが低下するといったリスクをはらんでいます。大型バイアウトとダイレクト・レンディングは、この点で最も注視される2つの領域です。

混雑していない市場を探し、信頼できる優良な投資マネジャーを利用することで、他の投資家が投資できない限定的な案件にアクセスし、より良い投資機会を見つけることができます。案件へのアクセスは、成功した投資家が主張できる最も重要な優位性の1つとなっています。

加えて、大型の取引は競争が激しくなる傾向があるのに対し、小型または複雑な取引はそれほど激しくない傾向があります。分かりやすい例としては、プライベート・エクイティ・ファンドが、公開企業の価値に対してプレミアムを支払って公開企業を非公開化する場合と、他に買手がいない家族経営の企業を買収する場合の比較があげられます。

プライベート・デットでは、ストラクチャリングが不可欠なスキルであり、参入障壁となります。これは、ストラクチャーが単なるコベナンツ以上の意味を持つような、あまり混雑していない領域を扱う場合に特に当てはまります。

プライベート・アセット・マネージャーの投資の幅が拡大した結果、リターンのばらつきは一般的な公開市場のものよりも大きくなっています。世界のバイアウトファンドの上位四分位と下位四分位のファンドのリターンの差は、平均で約15%となっており、プライベート・アセットへの投資では、投資マネージャーの選択がより重要です。

プライベート市場は、投資家のリスクとリターンを分散させ、向上させる豊富な投資オプションを提供します。その影響力が増すにつれ、プライベート市場での資金調達はますます増加しています。公開市場だけに注力している投資家は、投資のチャンスを逃してしまうリスクがあります。魅力的な投資機会は不足してはいませんが、投資家の関心の高まりとともに、競争も激化しています。投資家はプライベート・アセットが提供できるリスク・リターンの改善の恩恵を受けるために、混雑の少ない市場を探す必要があるでしょう。

【本資料に関するご留意事項】

- 本資料は、情報提供を目的として、シュローダー・キャピタル(以下、「作成者」といいます。)が作成した資料を、シュローダー・インベストメント・マネジメント株式会社(以下「弊社」といいます。)が和訳および編集したものであり、いかなる有価証券の売買の申し込み、その他勧誘を目的とするものではありません。英語原文と本資料の内容に相違がある場合には、原文が優先します。

- 本資料に示されている運用実績、データ等は過去のものであり、将来の投資成果等を示唆あるいは保証するものではありません。投資資産および投資によりもたらされる収益の価値は上方にも下方にも変動し、投資元本を毀損する場合があります。また外貨建て資産の場合は、為替レートの変動により投資価値が変動します。

- 本資料は、作成時点において弊社が信頼できると判断した情報に基づいて作成されておりますが、弊社はその内容の正確性あるいは完全性について、これを保証するものではありません。

- 本資料中に記載されたシュローダーの見解は、策定時点で知りうる範囲内の妥当な前提に基づく所見や展望を示すものであり、将来の動向や予測の実現を保証するものではありません。市場環境やその他の状況等によって将来予告なく変更する場合があります。

- 本資料中に個別銘柄についての言及がある場合は例示を目的とするものであり、当該個別銘柄等の購入、売却などいかなる投資推奨を目的とするものではありません。また当該銘柄の株価の上昇または下落等を示唆するものでもありません。

- 本資料に記載された予測値は、様々な仮定を元にした統計モデルにより導出された結果です。予測値は将来の経済や市場の要因に関する高い不確実性により変動し、将来の投資成果に影響を与える可能性があります。これらの予測値は、本資料使用時点における情報提供を目的とするものです。今後、経済や市場の状況が変化するのに伴い、予測値の前提となっている仮定が変わり、その結果予測値が大きく変動する場合があります。シュローダーは予測値、前提となる仮定、経済および市場状況の変化、予測モデルその他に関する変更や更新について情報提供を行う義務を有しません。

- 本資料中に含まれる第三者機関提供のデータは、データ提供者の同意なく再製、抽出、あるいは使用することが禁じられている場合があります。第三者機関提供データはいかなる保証も提供いたしません。第三者提供データに関して、本資料の作成者あるいは提供者はいかなる責任を負うものではありません。

- シュローダー/Schroders とは、シュローダー plcおよびシュローダー・グループに属する同社の子会社および関連会社等を意味します。

- 本資料を弊社の許諾なく複製、転用、配布することを禁じます。