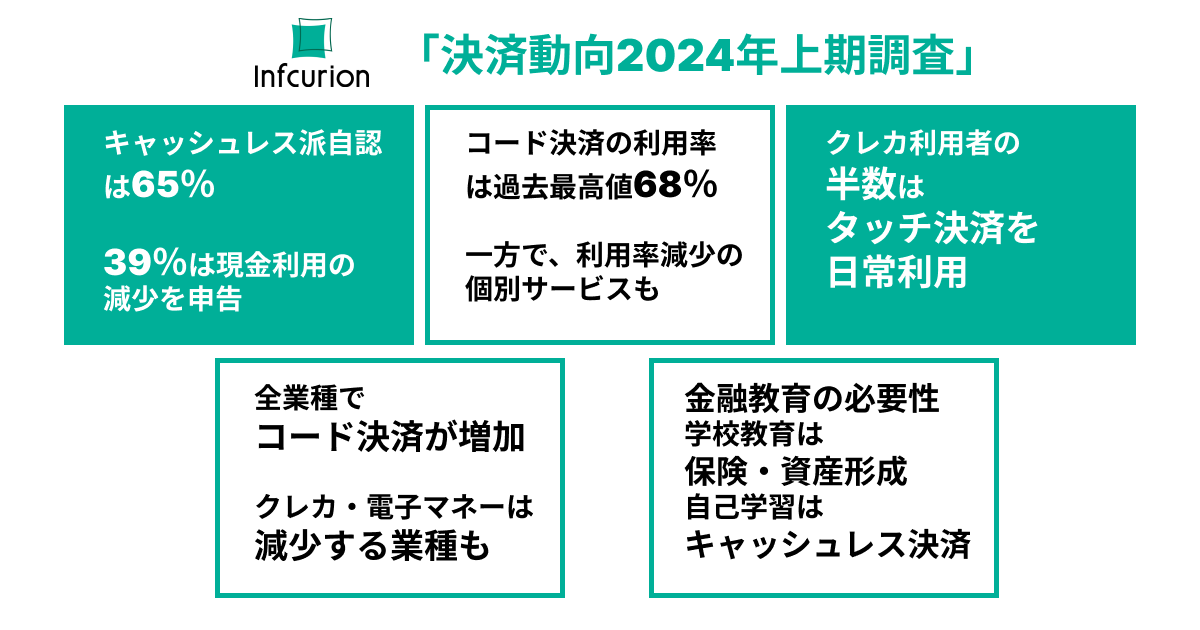

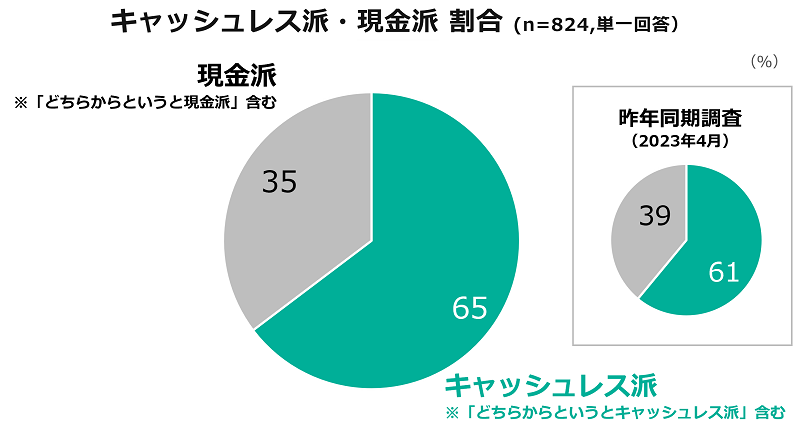

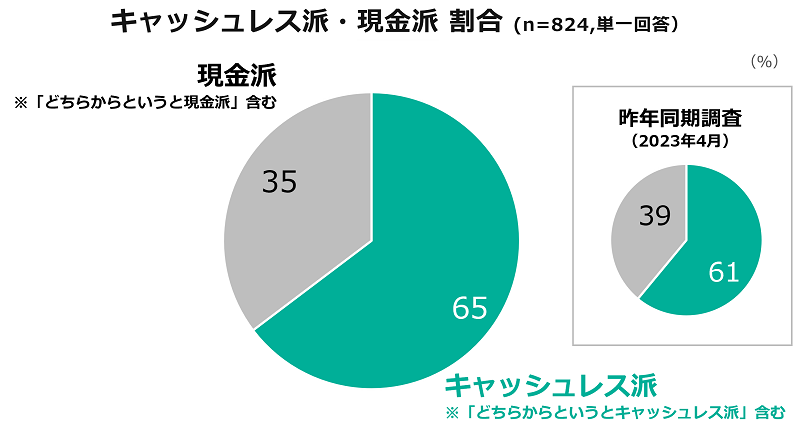

図1: キャッシュレス派・現金派 割合

図1: キャッシュレス派・現金派 割合

質問「もしすべての人を『現金派』と『キャッシュレス派』に分けるとしたら、あなた自身はどちらになると思いますか」

図2:主要決済カテゴリの利用増減

質問「1年前とくらべて、あなた自身の現在の決済方法に変化はありますか」

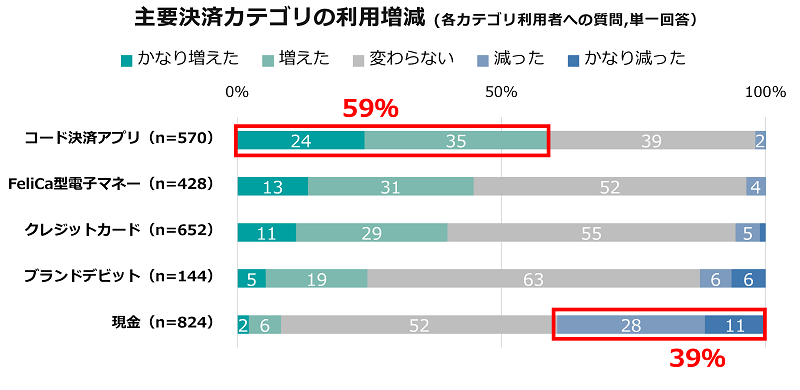

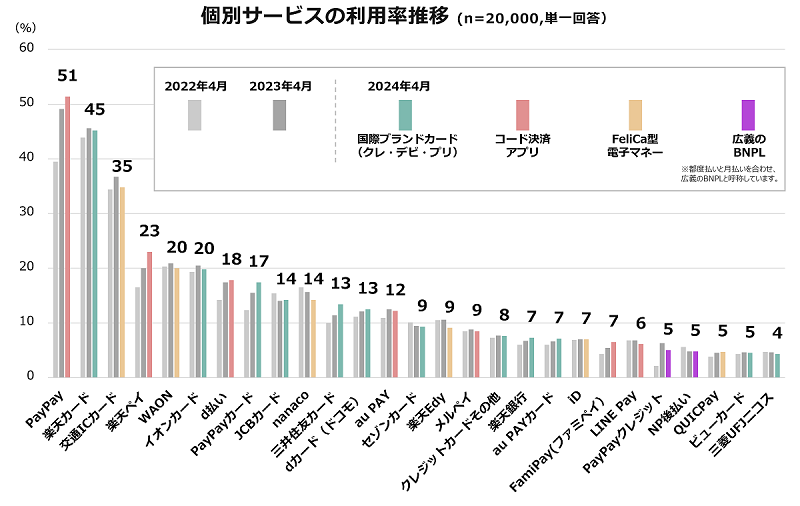

■コード決済の利用率は過去最高値68%の一方、利用率を減少させる個別サービスも

「利用している決済手段」を尋ねる質問ではコード決済アプリの利用率が過去最高値の68%になりました。また、「利用している個別サービス」を尋ねる質問では、PayPayの利用率が51%と続伸しました。また、楽天ペイが利用率23%と前回調査より3ポイント上げ、個別サービスの利用率順位で4位になりました。FamiPayも2ポイント上昇し利用率拡大を継続しています。一方で、今回の調査では減少に転じたサービスも確認しました(※2)。

※2 コード決済アプリの利用率調査は2019年より実施。

コード決済が日常に浸透し始めたことで、近年では事業者から提供されるコード決済アプリやサービスも多様化してきました。しかし、個別のコード決済アプリの利用率に目を向けると利用率を上昇させたサービスがある一方で、利用率減少に転じたサービスもありました。本調査結果は、コード決済の“初利用”というハードルを越えた消費者が、生活環境下において高頻度で利用できるサービスやキャッシュバックのような利用の動機付けがあるサービスなど、自身にとって利用しやすいコード決済アプリを取捨選択し始めていることを示唆しています。

図3: 決済カテゴリの利用率推移

質問「決済カードや決済アプリの中で、あなたが利用しているものを全てお答えください」

図4: 個別サービスの利用率推移

質問「決済カードや決済アプリの中で、あなたが利用しているものを全てお答えください」

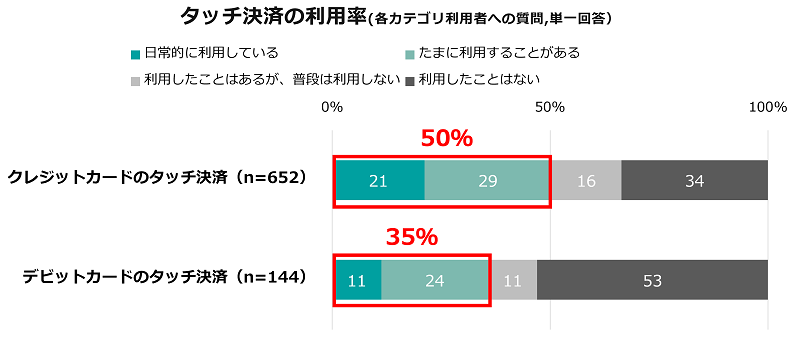

■クレジットカード利用者の半数はタッチ決済を日常的に利用

「『タッチ決済』を利用したことがありますか」という質問に対して、クレジットカード利用者は50%、デビットカード利用者は35%が、タッチ決済を日常的に利用していることが分かりました。

国内のクレジットカードの保有率を考えると、今後タッチ決済対応端末が生活環境で増加することでタッチ決済利用者も増加していくことが考えられます。将来的には、現在勢いを増しているコード決済アプリの利用率に変化を与える可能性も考えられます。

図5:タッチ決済の利用率

質問「『タッチ決済』を利用したことがありますか」

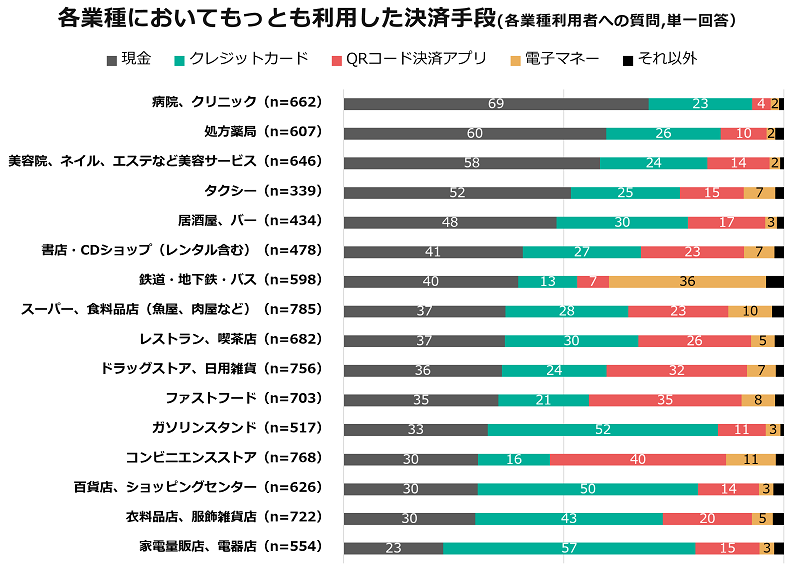

■全業種でコード決済増の一方、クレカ・電子マネーは減となる業種も

各業種における決済手段について尋ねる質問では、キャッシュレス決済比率が高い業種は1位家電量販店、2位衣料品店、3位百貨店でした。現金比率が高い業種は、1位病院、2位処方薬局、3位美容サービスです。

また、2年前の同期比では、全業種でコード決済のポイントが増加し、ほぼ全業種で現金決済は減少に転じました。キャッシュレス決済の項目全てが増加した業種は病院だけでした。

2年前との比較により、病院や処方薬局のように現金決済が主流の業種は、現金からキャッシュレス決済への移行が着実に進んでいることが分かります。一方で、衣料品店や百貨店、スーパーなど以前よりクレジットカード利用が多かった業種やコンビニエンスストア、タクシー、ドラッグストアなど以前より電子マネー利用が多かった業種においては、それらの決済手段にコード決済アプリが代替されていることが明らかになりました。

昨今、キャッシュレス決済環境は急激に整備され、消費者自身が好みにあった決済手段を選択できることが増加しています。消費者が「自身の主流となる決済手段を“使える環境であればどこでも使う”」と考えるようになってきていることの現れとも言えます。

図6:各業種においてもっとも利用した決済手段(※3)

質問「もっとも利用している決済手段を1つお選びください。」

※3美容院、理髪店などの美容サービスの項目は2023年の調査から追加

図7: 各業種における主要決済手段の利用率増減:2022年・2024年比

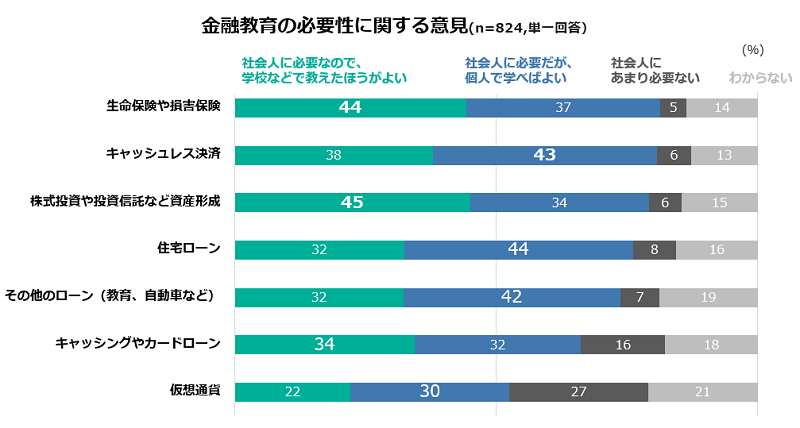

■金融教育、学校教育で行うべきは「保険」「資産形成」、自分で学ぶべきは「キャッシュレス決済」

「社会人にとって必要な金融サービスの知識」を尋ねる質問では、1位保険、2位キャッシュレス決済、3位資産形成の順に必要であるという回答になりました。内訳は、保険、資産形成は「学校などで教えたほうがよい」の割合が多いのに対し、キャッシュレス決済は「個人で学べばよい」の割合が多い結果になりました。

また、「金融サービスの上手な利用法や注意点について学んだ経験」を尋ねる質問では、いずれの分野も「自分で学んだ」がトップ、住宅ローン以外の分野では「周囲の人に教えてもらった」が2位でした。

金融知識は学習したほうが良いという回答がいずれの項目でも過半数以上であるにも関わらず、知識の獲得方法は独学であったり知人からの伝播だったりとインフォーマルな経路で習得している回答者が多いことが分かりました。金融知識の獲得において、学校教育や職場研修の存在感は小さいと言えます。

図8:金融教育の必要性に関する意見

質問「社会人にとって、以下のような金融サービスの上手な利用法や注意点についての知識は必要だと思いますか」

図9:金融知識の獲得方法

質問「金融サービスの上手な利用法や注意点について学んだことがありますか」

<調査概要>

調査手法:インターネット調査

調査地域:日本国内

調査対象者:16~69歳男女

対象人数:20,000人

詳細調査対象者:勤労状況・世帯年収・生計上の立場(扶養者・被扶養者)の3観点を組み合わせた8カテゴリに属する調査対象者から各カテゴリ103人ずつ無作為に抽出

対象人数:824人(8カテゴリ毎103人)

調査期間:2024年4月5日(金)~4月7日(日)

調査主体:株式会社インフキュリオン

【インフキュリオンについて】

「非金融事業者が既存のサービスに金融サービスを組み込む」ことで顧客体験を向上させる「Embedded Finance(エンベデッド・ファイナンス)(※)」がフィンテックの新たな形として注目を集めています。インフキュリオンは、スマホ決済プラットフォーム「Wallet Station(ウォレットステーション)」、プリペイドチャージ連携サービス「CharG(チャージー)」、国際ブランドカード発行プラットフォーム「Xard(エクサード)」、請求書支払いプラットフォーム「Winvoice(ウィンボイス)」などの多彩な金融サービスを機能単位で提供するプラットフォームを通じて、法人向け・個人向けといった対象や産業を問わず、あらゆるサービスにフィンテックを組み込み、社会に新しい価値を生み出していくことを目指しています。

※ 日本語では「組込型金融」や「埋込型金融」と呼ばれることもあります。

<インフキュリオン会社概要>

会社名:株式会社インフキュリオン

代表者:代表取締役社長 丸山 弘毅

設立:2006 年 5 月 1 日

本社:東京都千代田区麹町5‒7‒2 MFPR麹町ビル7F

加盟団体:

一般社団法人Fintech協会

一般社団法人キャッシュレス推進協議会

一般社団法人日本資金決済業協会

URL:

https://infcurion.com/

※本リリースは2024年6月18日現在の情報をもとに作成されたものです。今後、内容の全部もしくは一部に変更が生じる可能性があります。

※各社の社名、製品名およびサービス名は、各社の商標または登録商標です。